20半岛体育- 半岛体育官方网站- APP下载26年格隆汇“下注中国”十大核心资产之东方财富

2026-01-05半岛体育,半岛体育官方网站,半岛体育APP下载2026年度格隆汇“下注中国”十大核心资产已正式发布,东方财富(300059.SZ)经过层层选举和PK最终被入选成为“全球视野”十大核心资产中金融行业代表标的。

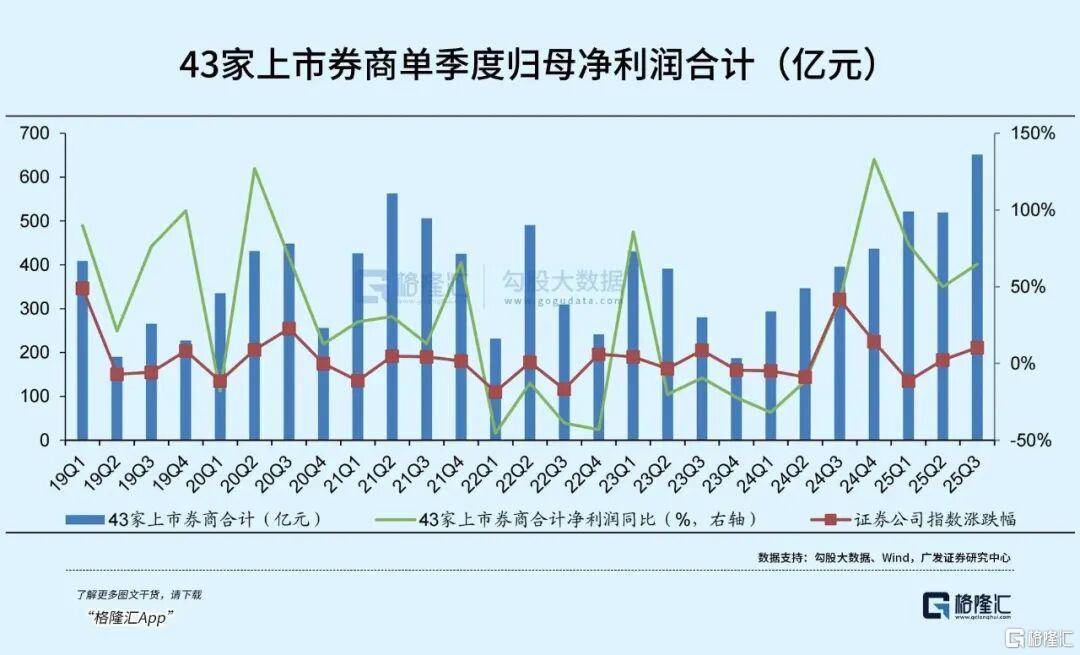

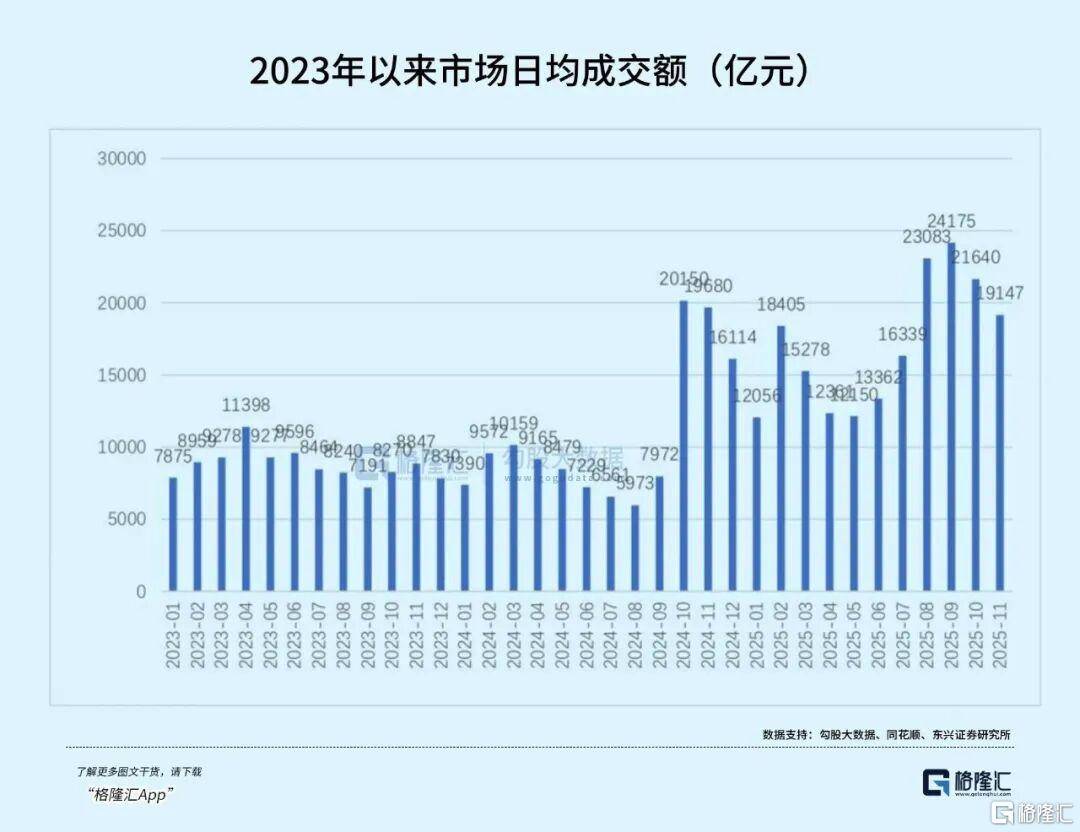

当十五五金融强国战略落地、居民存款大搬家启幕,A股正迎来“健康牛”的黄金窗口期——2025年日均成交额稳站1.5万亿元,两融余额突破2.5万亿元,券商行业ROE明显回升,但板块涨幅却跑输沪深300指数超12个百分点,呈现“盈利高增+股价滞涨”的错配格局,这也意味着券商板块在2026年“慢牛”行情中具有攻守兼备特点。

在这场即将到来的行情中,东方财富(300059.SZ)早已跳出传统券商“靠天吃饭”的桎梏,以“东方财富网+天天基金+证券”的生态闭环,叠加AI技术赋能,成为兼具牛市β弹性与个股α优势的核心标的。

从业绩表现来看,2025年前三季度东方财富营收115.89亿元,同比暴涨58.67%;净利润90.97亿元,已逼近2024年全年水平。作为A股唯一互联网券商龙头,它用“流量+牌照+技术”的铁三角,构筑了对手难以复制的护城河,2026年无论是行情红利还是自身成长,都值得期待。

东方财富的成长,首先扎根于券商行业的黄金发展周期。2025年底银河证券明确指出,国家“稳增长、稳股市”政策持续发力,流动性宽松、中长期资金入市、投资者信心修复三大因素,将共同推动券商板块估值与盈利双升。乐观预测2026年券商行业ROE有望达到8.61%,相较2025年仍有24%的增长空间。

2026年的券商行业,将迎来三大确定性机会,每一个都精准契合东方财富的业务优势:

一是牛市行情驱动经纪业务爆发。2025年A股日均成交1.76万亿元,若2026年赚钱效应扩散,乐观情景下日均成交额有望突破2万亿元。东方财富2025年上半年股基交易额已达16.03万亿元,市场份额4.25%,较2024年提升0.25个百分点——成交越活跃,佣金收入越丰厚,这是最直接的行情红利。

二是财富管理蛋糕持续扩容。中国居民资产配置正从存款向基金、股票迁移,长期理财需求不可逆。2025年天天基金非货币基金保有规模6752.66亿元,权益类基金3838.1亿元,虽短期受费率改革影响,但长期来看,作为基金代销龙头,东方财富必将持续抢占更多市场份额。

三是金融科技成为核心加分项。AI技术正重塑券商服务模式,而东方财富早已走在前列:2025年“妙想”金融大模型让客服智能应答解决率达92%,人工介入减少60%;智能投顾管理规模突破2000亿元,用户复购率45%。2026年AI将深入投研、交易全环节,进一步帮助券商降本增效,而东方财富的技术优势将持续放大。

更关键的是行业竞争格局的优化。传统券商仍在拼线下网点、拼投行项目,东方财富却靠互联网生态形成降维打击:2025年三季度单客户获客成本仅150元,不到传统券商的1/4;销售费用率2.05%,远低于传统券商15%-20%的平均水平。这种“低成本获客+高用户粘性”的模式,在2026年行业竞争中将更具优势。

如果说行业β是东方财富的“顺风车”,那么自身的α优势就是它的“压舱石”——三大核心壁垒,构成了对手抄不来的竞争力。

东方财富的核心底气,是十几年积累的流量根基。东方财富网作为国内访问量最大的财经网站,日均活跃用户超5000万;股吧每天有50万条帖子,用户日均停留40分钟,形成了天然的流量沉淀池。更关键的是“资讯-社区-交易”的完整闭环:用户在东方财富网看资讯、在股吧交流,直接在东方财富证券开户交易、在天天基金买基金,全程无需跳转平台。

这种闭环带来了极高的转化效率:2025年用户转化率达15%,是传统券商的3-7倍;低成本的流量优势,让行情一来就能快速变现,也让公司在行业波动中具备更强的抗风险能力。

国内同时手握券商、基金销售、期货、公募基金等全牌照的互联网公司屈指可数,而东方财富正是其中之一。全牌照布局让它能满足用户多元化金融需求:既能提供股票交易、两融服务,又能代销基金、开展期货业务,还能通过做市商资格赚取股票买卖价差。

2025年上半年,证券服务收入52.79亿元,占总营收76.99%,同比大增54.24%;其中两融业务融出资金余额583亿元,利息收入12.53亿元,同比近增50%。全牌照不仅带来了多元收入,更提升了用户粘性——一个用户在平台同时开通证券账户、购买基金、办理两融,切换平台的成本极高,形成了稳定的用户基本盘。

东方财富的技术投入从不是噱头,而是实实在在的利润增长引擎。2024年研发投入11.43亿元,2025年计划将研发费用率提升至8%,远超行业平均4.5%的水平。“妙想”金融大模型全面接入APP后,覆盖90%投研场景:30秒可分析数百份研报,智能投顾推荐策略年化收益12.7%,高于人工投顾水平;Choice数据终端的机构用户同比增长67%,AI相关业务毛利率超90%。

技术投入直接转化为赚钱效率:2025年上半年公司毛利率69%,净利率81.2%,远超传统券商平均30%的净利率;2025年三季度ROE(净资产收益率)10.24%,较2024年提升1.65个百分点,印证了“技术降本→效率提升→利润增长”的良性循环。

东方财富的业绩增长,离不开“证券业务+基金代销+AI数据服务”三驾马车的协同发力,每一项业务都有清晰的增长逻辑。

证券业务是绝对的营收主力,2025年上半年收入52.79亿元,占比超七成。其中经纪业务表现亮眼,股基交易额16.03万亿元,手续费收入33.56亿元,同比飙涨68%;两融业务同步高增,利息收入12.53亿元,成为稳定的利润来源。

2026年,证券业务将迎来多重增量:一是牛市带动交易额提升,佣金收入有望同步增长;二是两融余额有望突破3万亿元,公司按3.5%市场份额测算,融出资金可达1050亿元,利息收入预计达45亿元,同比增35%;三是做市商业务全面发力,机构预测能贡献5亿元利润,成为新的收入增长点,对冲单一业务的周期波动。

天天基金是东方财富的“利润奶牛”,2025年上半年收入14.16亿元,虽然同比仅微涨0.31%,但毛利率高达93.07%——意味着每卖1块钱基金,就能赚9毛3的利润。目前平台已上线只产品,非货币基金保有量6752.66亿元,行业排名前三。

2026年,随着权益基金热销,基金代销业务有望迎来反弹:预计非货币基金保有量冲到8000亿元,按0.25%的费率测算,收入可达20亿元,同比增30%。高毛利属性将持续为公司贡献丰厚利润,成为行情波动时的“稳定器”。

AI和数据服务目前占比虽小(2025年上半年占总营收2.36%),但增长潜力巨大。Choice数据终端凭借高技术壁垒,成为机构及专业投资者的核心工具,用户数持续增长;“妙想”大模型在客服、投研、投顾等场景的应用不断深化,不仅降低了运营成本,还提升了用户体验和转化效率。

2026年,随着AI技术在金融领域的渗透率提升,这部分业务有望实现爆发式增长,从“辅助业务”升级为“核心增长引擎”,进一步打开公司的成长天花板。

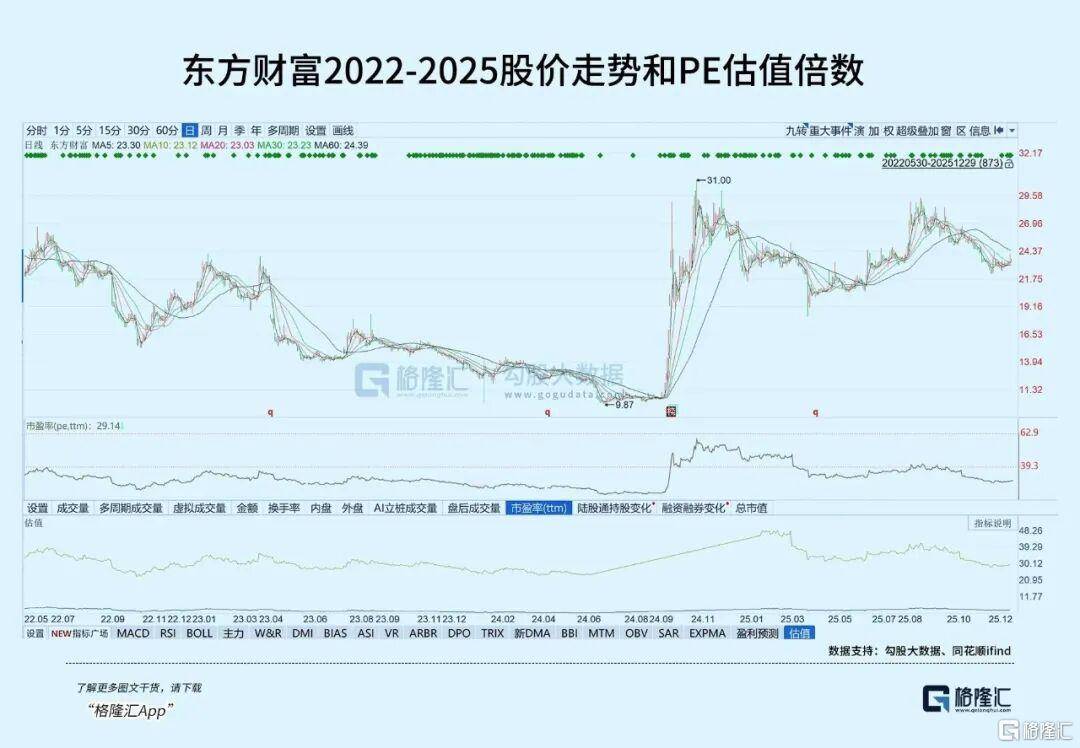

东方财富的财务表现堪称“健康且强劲”,而当前估值仍处于低位,具备较高的性价比。

财务层面,2025年前三季度营收115.89亿元、净利润90.97亿元,同比分别增长58.67%和50.57%,增速远超传统券商;2025年三季度末,净资产720亿元,资产负债率76.63%,流动比率1.37,虽负债看似不低,但主要为风险极低的客户保证金(被动负债),短期偿债无虞。高毛利、高净利率的特性,让公司在行情向好时能快速放大盈利弹性,行情平稳时也能保持稳健增长。

估值层面,2025年三季度动态PE(市盈率)28.81倍,处于近三年36.97%分位,比过去三年63%的时间都便宜。对比来看,传统券商平均PE约20倍,但东方财富的净利润增速是其3-5倍;互联网公司平均PE超40倍,而东方财富增速更优、估值更低。银河证券测算,2026年券商板块估值将修复到历史中枢以上,东方财富作为龙头,估值还有20%以上的提升空间。

业绩预测方面,基于2026年牛市预期,各项业务增长清晰可见:经纪业务手续费收入有望突破80亿元,两融利息收入达45亿元,基金代销收入冲20亿元,做市商业务贡献5亿元利润,叠加AI与数据服务的增量,2026年净利润大概率突破150亿元,同比增长20%左右——这样的增速对应当前估值,性价比优势显著。

尽管东方财富成长前景明确,但仍需警惕潜在风险:一是市场波动风险,若2026年A股行情不及预期,日均成交额、两融余额增长放缓,可能影响经纪和两融业务收入;二是行业竞争风险,传统券商加速数字化转型,互联网公司跨界入局,可能加剧佣金和基金代销费率竞争;三是政策风险,金融监管政策变化可能对业务开展产生不确定性影响。

但长期来看,这些风险难以撼动东方财富的核心竞争力。2026年,随着金融强国战略推进、居民理财需求升级、AI技术赋能深化,东方财富将充分受益于“牛市行情+生态优势+技术红利”的三重共振。

它不是传统意义上“靠天吃饭”的券商,而是“互联网生态+金融科技+牛市弹性”的复合标的——行情好时赚佣金和两融的“行情钱”,行情稳时赚基金代销和数据服务的“用户钱”,长期靠AI技术赚“效率钱”。作为“下注中国”的核心资产,东方财富既承载了牛市的β弹性,又具备穿越周期的α实力,值得投资者重点布局。返回搜狐,查看更多